در اقتصاد کلان، تورم بهصورت یک افزایش در سطح عمومی قیمتها تعریف میشود که با سایر متغیرهای اقتصادی ازجمله بیکاری، تولید ناخالص داخلی و ... ارتباط نزدیکی دارد. هدف از محاسبه چنین شاخصی، خلاصه کردن روند تغییر قیمت کالاها و خدمات مختلف موجود در اقتصاد در یک عدد در طول زمان است. برای محاسبه تورم تعدادی از مهمترین کالاهایی که در یک اقتصاد استفاده میشوند کنار هم قرار دادهشدهاند که به مجموعه این کالاها در کنار هم، سبد بازار گفته میشود. با محاسبه تحولات قیمت بر مبنای یک سال پایه شاخص قیمت به دست میآید. اگر در محاسبه این شاخص قیمت خردهفروشی کالاها و خدمات مورد مصرف خانوارها استفاده شود، شاخص قیمت مصرفکننده (CPI) و اگر قیمت کالاها و خدمات در مبدا عرضه (کارخانهها و ...) در نظر گرفته شود شاخص قیمت تولیدکننده (PPI) به دست میآید. در بلندمدت این دو شاخص قیمت، نرخ تورم یکسانی نشان میدهند اما در کوتاهمدت غالبا PPI یک شاخص پیشتاز و پیشنگر است، به این معنی که با بررسی این شاخص میتوان از سطح تغییر قیمتها در بازار کالا و خدمات مصرفی یا تورم اطلاع کسب کرد.

بانک مرکزی ایران در سایت خود محاسبهگری برای نرخ تورم قرار داده است. این محاسبهگر برای تبدیل ارزش ریالی مبلغی در یک مقطع زمانی نسبت به مقطع زمانی دیگر (در گذشته) از شاخص قیمت مصرفکننده (CPI) بهصورت زیر استفاده میکند.

واقعیت این است که در سبد مصرفی مردم، کالاها و خدمات متنوعی وجود دارد و قیمت این کالاها و خدمات بهطور یکسان تغییر نمیکند. وقتی از تورم صحبت میشود برآیندی از تغییرات قیمت همه این کالاها و خدمات مدنظر است. این برآیند قیمتی فقط برای یک منطقه از کشور نیست و مربوط به کل کشور است. بهطور مثال ممکن قیمت مسکن در تهران بسیار بالا برود و منجر به افزایش نرخ اجاره شود اما در شهر دیگری چندان تغییر نکرده باشد. بنابراین تورمی که در تهران احساس میشود بیشتر از تورمی خواهد بود که مردم در شهرستانها حس میکنند. یا مثلا کسی که در شهر بزرگی زندگی میکند در مقایسه با فردی که ساکن شهر کوچکی است و بیشتر کالای داخلی مصرف میکند، تاثیر بیشتر از تورم ناشی از تغییر نرخ ارز میپذیرد. این موضوع در مورد محصولات کشاورزی و دیگر کالاها و خدمات نیز وجود دارد. پس وقتی افراد وضعیت خود را با آمار منتشر شده از بانک مرکزی میسنجند، احتمال اینکه این آمار بهطور دقیق شرایط آنها را توصیف کرده باشد بسیار کم است.

اینطور نیست که نرخ تورم گزارششده دقیقا منعکسکننده میزان افزایش هزینه تمام خانوارهایی باشد که در کل یک کشور زندگی میکنند. با مقایسه تورم استانها هم مشاهده میشود که در یک سال تفاوت تورم استانها ممکن است بین 8% تا 10% باشد. پس احساس متفاوت نسبت به تورم و گزارشهای بانک مرکزی یک موضوع کاملا عادی است و نشان از اشتباه در اندازهگیری نیست. اما مردم بر مبنای آنچه میخرند تجربه خودشان را از قیمتها دارند و یک سبد خرید ملی به سختی میتواند دیدگاه همه مردم نسبت به تورم را منعکس کند. دادههای بانک مرکزی و دادههای مرکز آمار هم نشان میدهند افزایش قیمت مواد غذایی و خدمات درمانی، که وابستگی خانوادههای کمدرآمد به آنها بیشتر است، بسیار بیشتر از سایر اقلام سبد مصرفی میباشد. تهیهکنندگان این آمارها میتوانند با انتشار جزییات دقیقتر، اعتماد عمومی بیشتری را به خود جلب کنند. مثلا شاخص بهای مصرفکننده را به تفکیک منطقه و دهکهای درآمدی منتشر کنند. چنین اعدادی به احتمال زیاد نشان خواهد داد اقشار کمدرآمد به دلیل درصد بسیار بالای غذا در سبد مصرفی، تورم بیشتری تجربه میکنند.

از طرف دیگر آنچه گفته شد نشان میدهد که ارقام تورم در بلندمدت قابل دستکاری نخواهد بود. زیرا برخلاف متغیرهایی مانند نرخ بیکاری، سطح قیمتها برای همه قابل لمس است و اثرات آن تا مدت طولانی پس از عبور یک دوره تورمی باقی میماند. آن چیزی که در بلندمدت میزان تورم را مشخص میکند، میزان عرضه پول است. یعنی افزایش حجم پول در بلندمدت باعث افزایش سطح قیمتها و تورم خواهد شد.

نمودارهای زیر نشان میدهند تا چه میزان نرخ رشد عرضه پول و شاخص بهای مصرفکننده در سالهای اخیر متغیر بوده است. نرخ تورم در سالهای 1392 و 1393 با روی کار آمدن دولت یازدهم و بهبود انتظارات تورمی روند کاهشی از خود نشان داده است. اگر روند تغییرات عرضه پول و افزایش سطوح قیمت در نمودار زیر مورد بررسی قرار گیرد مشخص میشود که هر جا افزایش نقدینگی رخ داده، به دنبال آن کشور با افزایش نرخ تورم روبرو شده است. این مفهوم در اقتصاد همان نظریه مقداری پول است که بیان میکند در بلندمدت، رشد نرخ تورم تابع رشد حجم پول است. اما در کوتاهمدت ممکن است نوساناتی وجود داشته باشد. مثلا ممکن است در یک سال عرضه پول 20% و نرخ تورم 15% باشد. این اختلاف میتواند به علت رفتار نرخ ارز باشد. برعکس چنین حالتی نیز میتواند رخ بدهد. اما آنچه پژوهشهای علمی درباره اقتصاد ایران نشان میدهد این است که اصلیترین عامل تاثیر گذار بر نرخ تورم، رشد نقدینگی است و عوامل دیگری چون سطح تورم و تغییرات نرخ ارز سهم نسبتا کمتری در افزایش سطوح قیمت و افزایش تورم دارند.

البته این نتایج چندان هم دور از انتظار نیست، چراکه تنها بخشی از سبد مصرفی نمونه، به واردات و نرخ ارز مرتبط است. نرخ ارز میتواند از طریق انتظارات تورمی هم تاثیرگذار باشد ولی باز هم این انتظارات رابطه یکبهیک میان تغییر نرخ ارز و تورم ایجاد نمیکنند. هر زمان نرخ ارز افزایش مییابد، قیمت کالاهای وارداتی (به جز آن دسته از کالاها که قیمتشان بهصورت دستوری تعیین میشود) حتما افزایش مییابد و قیمت بقیه کالاها نیز متناسب با اثری که تغییرات نرخ ارز از طریق انتظارات به وجود میآورد تعدیل میشوند.

بانک مرکزی برای اندازهگیری متغیری مانند تورم، یک نمونه از کالاها و خدمات را در نظر میگیرد و با وزن دهی به متغیرها، محاسبات اندازهگیری را انجام میدهد. هر روش دیگری هم که برای اندازهگیری مقادیر افزایش قیمت مورداستفاده قرار میگیرد باید با عوامل و شرایط اصلی اقتصاد کشور سازگاری داشته باشد. اخیرا اقتصاددانی به نام استیو هانکه با انتشار پستهایی در توییتر شخصی خود، به محاسبه تورم ایران پرداخته است. وی آخرین بار در تیرماه سال 97، تورم سالانه ایران را 127% بیان کرده، درحالیکه محاسبات بانک مرکزی مقدار 9.7% را منتشر کرده است. هانکه اعتقاد دارد مهمترین قیمت در هر اقتصادی، نرخ ارز است و میتوان با انجام محاسباتی این نرخ را بهعنوان تخمینزنندهای برای تورم تبدیل کرد. وی ادعا دارد برای اقتصادهایی که تورمی بیش از 30% دارند باید از رابطه برابری قدرت خرید استفاده کرد. هانکه میگوید این مدل را بر روی 58 کشور که دارای نرخ تورم بالایی بودهاند تست کرده و نتایج آزمون رضایتبخش بوده است.

ازجمله ایراداتی که به مدل وی وارد شده این است که رابطه برابری قدرت خرید، مدلی برای بررسی رشد تورم در بلندمدت است. این رابطه برای بررسیهای کوتاهمدت مناسب نیست و کاربرد آن در دورههای چند ده ساله و طولانی میباشد. شکل ساده این نظریه با فروضی بسیار سادهکننده ادعا دارد تغییرات نرخ ارز در بلندمدت با نسبت تغییرات نرخ تورم داخلی به تورم خارجی رابطه دارد. همانطور که دکتر تیمور رحمانی در زمستان سال 1396 در خبرگزاری دنیای اقتصاد تحلیلی از این رابطه ارائه کرده بود، درصد تغییر نرخ ارز برابر با تفاوت نرخ تورم داخلی و خارجی است. وی میگوید: «هیچ اقتصاددانِ پایبند به حداقل اصول تحلیلی، ادعا نمیکند که بهطور کامل و بهویژه بهصورت کوتاهمدت و مقطعی این نظریه برقرار است، بلکه این نظریه تقریب قابلقبولی از چگونگی تغییرات نرخ ارز در بلندمدت را نشان میدهد».

هانکه ادعا کرده نرخ تورم سالانه ایران بیش از 100% است. وی میگوید آنچه او اندازه گرفته تورم کلی است که گستره بزرگی از کالاها و خدمات و کالاهایی که در بازار آزاد به فروش میرسند را دربرمی گیرد. طبق نمودار بالا اگر منحنی تورم صددرصدی نسبت به محورهای زمان و قیمت رسم شود، با گذشت هر واحد زمانی (در محاسبات هانکه این واحد زمانی یک سال است) قیمتها دو برابر خواهد شد. برای مثال اگر در تیر ماه سال گذشته یک ساندویچ به قیمت بیست هزار تومان خریداری میشد امسال بهطور میانگین چهل هزار تومان ارزش خواهد داشت. با این مقدار از نرخ تورم، قیمت مسکن و اجارهبهای منزل دو برابر شده است. اما به نظر نمیآید در طول یک سال اخیر مردم در سطح کشور با دو برابر شدن (آنهم بهطور میانگین!) قیمتها مواجه شده باشند.

به نظر میرسد انتشار چنین ارقامی درباره تورم، بیشتر از جهت ایجاد انتظار منفی اثرگذار است. در حوزه تورم، انتظارات مردم یک عامل بسیار مهم است، زیرا اگر افراد به هر دلیلی انتظار داشته باشند که سطح قیمتها در آینده نزدیک دو برابر شود، با خرید بیش از نیاز، تقاضا را برای آن کالا افزایش میدهند و تورم را از انتظار به واقعیت تبدیل میکنند. شرایط فعلی بهگونهای است که تورم انتظاری بالایی در بین مردم وجود دارد و به نظر میرسد این مقدار آنقدر زیاد باشد که باعث شود تورم از سطح فعلی بالاتر برود. همچنین احتمال وضع تحریمهای جدید نیز وجود دارد که موجب کاهش درآمدهای نفتی خواهد شد و قاعدتا اثر مهمی روی تورم خواهد گذاشت. عامل مهم دیگری که میتواند باعث افزایش بیشتر نرخ تورم شود، سطح بالای فعلی آن است. زیرا هرچقدر سطح تورم بالاتر باشد، احتمال نوسانات آن بیشتر خواهد بود.

آیا ایران ابرتورم را تجربه میکند؟

در اقتصاد، ابرتورم زمانی رخ میدهد که یک کشور نرخ تورمی بسیار بالا و معمولاً پرشتاب را تجربه میکند. برخلاف نرخ تورم پایین که روند افزایش قیمت، طولانی است و بهجز با مطالعه، قیمت بازار گذشته قابل درک نیست؛ ابرتورم افزایش سریع و مداوم در قیمت، بهای تمامشده کالاها و عرضه پول را در پی دارد. در این شرایط ارزش واقعی ارز داخلی بهسرعت از بین میرود. افراد جامعه داراییهایشان را از پول محلی به حداقل میرسانند و بهشدت به سمت نگهداری ارزهای خارجی پایدار، تغییر مسیر میدهند. ازآنجاییکه مردم میخواهند بهسرعت و تا جای ممکن از کاهش قدرت خرید خود جلوگیری کنند، موجودی واقعی پول، که مقدار پول در گردش تقسیم بر سطح قیمت است کاهش مییابد.

ابرتورمها به دلیل رشد بسیار سریع عرضه «اسکناس» به وجود میآیند. این تورمهای شدید زمانی اتفاق میافتند که مراجع پولی و مالی یک کشور برای تامین هزینههای بالای دولت، دائماً مقادیر عمدهای پول منتشر کند. تورم در عمل شکلی از مالیات است که در آن دولت به بهای متضرر شدن افرادی که پول را نزد خود نگه میدارند سود میکند. بنابراین میتوان ابرتورمها را طرحهای مالیاتی بسیار بزرگ دانست.

از ویژگیهای این دوران میتوان به موارد زیر اشاره کرد:

عموم مردم ترجیح دهند ثروتشان را در قالبهای غیرپولی یا در ارزهای نسبتاً باثبات خارجی نگهداری کنند تا قدرت خرید پولشان حفظ شود.

ارز خارجی بهجای پول داخلی مینشیند و گاه معاملات داخلی نیز با ارز انجام میشود.

در خریدوفروشهای نسیه همواره کاهش احتمالی ارزش پول در نظر گرفته میشود و نرخ بهره، قیمتها و دستمزدها متناسب با نرخ تورم تعیین میشوند.

ابرتورمها به خود استمرار میبخشند. فرض کنید دولتی برای تأمین مالی مخارج خود اقدام به چاپ پول کند و این کار را در ابتدا با افزایش حجم پول به میزان ۱۰% در ماه آغاز کند. نرخ تورم بهزودی افزایش یافته و مثلاً به ۱۰% در ماه میرسد. دولت متوجه خواهد شد که دیگر نمیتواند با پولی که به چاپ میرساند، هزینههای خود را تامین کند و احتمالاً با افزایش نقدینگی به این شرایط واکنش نشان دهد. در اینجا چرخه ابرتورم آغاز میشود. در خلال تورم شدید، کشمکشی طولانی میان مردم و دولت درخواهد گرفت. مردم تلاش میکنند تمام پولی که به دست میآورند را بهسرعت خرج کنند تا از مالیات تورمی اجتناب ورزند و دولت نیز با چاپ پول بیشتر به افزایش تورم واکنش نشان میدهد.

پدیده ابرتورم به علت سیاستهای اقتصادی نادرست در دو قرن اخیر بسیار شایع بوده است تا جایی که آلمان بهعنوان یکی از صنعتیترین کشورها هم دچار آن گردید، اما درنهایت توانست با متوقف ساختن چاپ پول به این پدیده پایان دهد. آلمان در اواخر سال 1923 واحد پولی جدید به نام rentenmark ایجاد کرد و متعهد شد که این واحد پول جدید را میتوان در صورت تقاضا به اوراق بهاداری تبدیل کرد که ارزش خاصی برحسب طلا داشته باشد. کشورهای پرو در سال 1990 و زیمبابوه در 2007 ابرتورم را تجربه کردند. ونزوئلا هم از اواخر 2016 درگیر پدیده ابرتورم شده است.

سوالی که در این بین مطرح میشود این است که آیا ایران در حال تجربه ابرتورم است؟ برای پاسخ به این پرسش باید ابتدا تعریف تکنیکی ابرتورم را بیان کرد. برای محاسبه نرخ تورم 3 روش وجود دارد. در روش اول، تغییر نقطه به نقطه شاخص قیمت محاسبه میشود. یعنی مثلا تغییر سطح قیمت در اردیبهشت ماه 97 در مقایسه با اردیبهشت ماه 96 بیان میشود. روش دوم محاسبه تغییر ماه به ماه است، در این روش بهطور مثال نرخ تورم اردیبهشت ماه 97 در مقایسه با فروردین 97 اندازهگیری میشود. اما روش سوم متوسط 12 ماه سال است که به آن تورم سالانه گفته میشود. به این صورت که گفته شود نرخ تورم در 12 ماهه منتهی به اردیبهشت 97 در مقایسه با 12 ماهه منتهی به اردیبهشت 96 چقدر بوده است. در این روش ارقام مختلف 12 ماه با هم جمع و سپس بر عدد 12 تقسیم میشود. برای محاسبه ابرتورم باید هر روز تورم را با دادههای با فراوانی بالا محاسبه کرد و اگر تورم ماهانه برای 30 روز پیاپی بالاتر از 50% باشد، ابرتورم رخ داده است.

بنا به نظر اقتصاددانان، ایران اکنون حتی به ابرتورم نزدیک هم نیست. حتی محاسبات هانکه هم شرایط فعلی را ابرتورم نمیداند. طبق گفتههای او ایران در مهرماه سال 91 (اکتبر 2012) به ابرتورم نزدیک شد. برای مثال در 11 مهر، نرخ تورم 63% بود و در 12 مهر 61% محاسبه شد اما در روزهای بعد به زیر 50% رسید و تا 27 مهر به بالای 50% بازنگشت. در 27 و 28 مهرماه تورم 53% و 54% شد و به شرایط ابرتورم نزدیک شد اما به آن نرسید. در واقع ایران نه در سال 1391 و نه امسال (تاکنون) دچار ابرتورم نشده است.

برای داشتن تصور بهتر از شرایط تورمی و میزان نزدیک شدن به شرایط ابرتورم، نرخ تورم ماهانه برای 31 روز در تیرماه سال جاری محاسبه خواهد شد. این نرخ بر اساس بدبینانهترین مدل موجود، یعنی مدل محاسباتی هانکه به دست میآید. هانکه در سال 2017، در مقالهای تورم زیمبابوه را بررسی کرده و مدل خاص خود را برای آن به کار گرفته است. این مدل بر اساس رابطه برابری قدرت به دست آمده است. از رابطه برابری قدرت خرید (PPP) برای نرخ برابری دلار به ریال داریم:

در این رابطه، سطح قیمت در ایران، سطح قیمت در آمریکا و نرخ ارز (مقدار ریال به ازای هر واحد دلار آمریکا) است. رابطه برابری قدرت خرید بیان میکند که تغییرات نرخ ارز متناسب با تغییرات قیمت سبد مصرفی در داخل و خارج کشور خواهد بود. اگر متغیر زمان را در این رابطه به شکل رابطه وارد کنیم، خواهیم داشت:

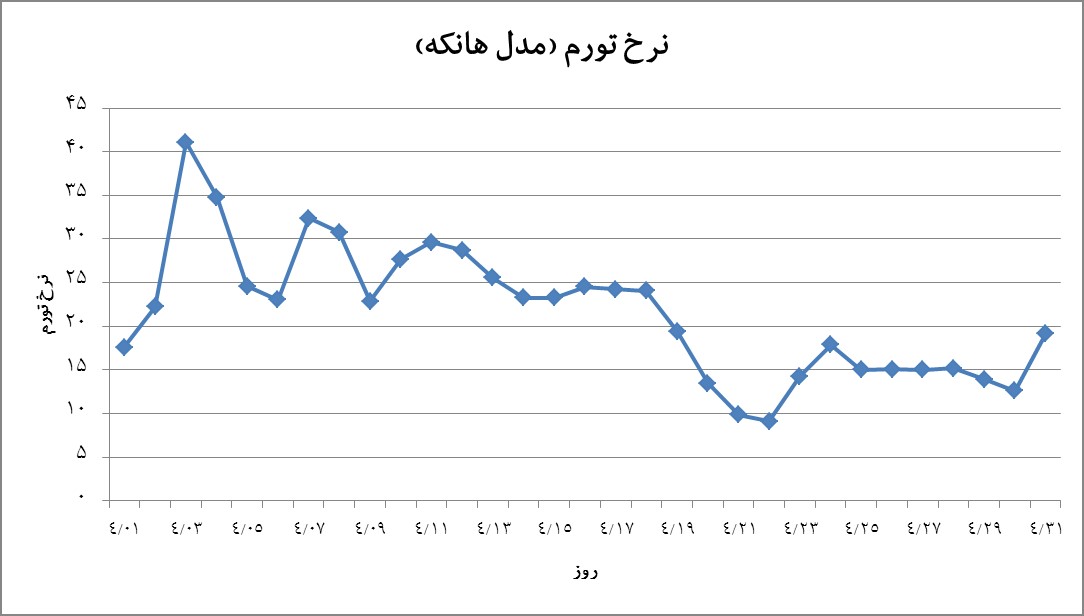

طبق مدل هانکه با بهکارگیری دادههای نرخ ارز در بازار آزاد، تورم ماهانه روزهای مختلف تیرماه نسبت به روز متناظر در خرداد محاسبه شده و مقادیر آن در نمودار زیر نمایش داده شده است.

در تعریف ابرتورم گفته شد تورم ماهانه باید 30 روز پیاپی بیش از 50% باشد، اما مقادیر مختلف این نمودار که تورم را در بدبینانهترین حالت نشان میدهد از 41% بالاتر نرفته و این موضوع بیانگر فاصله بسیار زیاد آن با شرایط ابرتورمی است.

دکتر جواد صالحیاصفهانی در سال 1391 پس از اظهارات جنجالی هانکه نسبت به وقوع ابرتورم در آن سال، ضمن افسانه نامیدن این پدیده در ایران پس از عدم تحقق ابرتورم مورد انتظار هانکه، نسبت به واکنش منفعلانه رسانهها انتقاد کرد و گفت رسانههای آمریکا در خصوص این تحلیل غلط صحبت چندانی نکردهاند اما اگر این داستان در مورد اقتصاد چین، هند یا برزیل اتفاق میافتاد کارشناسان اقتصادی این کشورها فردی که تحلیل اشتباه اولیه را منتشر و گزارشگرانی که آن را بدون بررسی مفروضاتش منتشر کرده بودند را بهشدت به چالش میکشیدند. مطرح کردن وقوع تورم در آن زمان میتوانست پیامدهای جدی داشته باشد و آمریکا را به مسیر جنگ با ایران نزدیکتر کند. به اعتقاد دکتر صالحیاصفهانی، دو واقعیت مهم مانع از وقوع ابرتورم در ایران میشود. اول اینکه دولت ایران از محل درآمدهای ارزی حاصل از صادرات نفتی در جایگاه فروشنده ارز در بازار ایران قرار دارد و نه خریدار. بنابراین نیازی نیست برای خرید ارز از صادرکنندگان بخش خصوصی پول چاپ کند. از طرف دیگر چون دولت تامین کننده اصلی ارز است قیمت آن را تعیین میکند و ضمن محدودیتهایی که دارد، میتواند سیاست قیمتگذاری تبعیضی در پیش بگیرد و ارز را با نرخهای متفاوتی بفروشد.

اما مساله دیگر این است که با توجه به انتظاری که نسبت به افزایش تورم به وجود آمده است، چه اندازه احتمال وقوع ابرتورم وجود دارد؟ همانطور که گفته شد، با وضع تحریمهای جدید درآمد نفتی ایران بهشدت کاهش خواهد داشت و رفتار دولت نقش بسیار مهمی در کنترل تورم خواهد داشت. اگر دولت بخواهد بهرغم کاهش درآمدهای نفتی همان سطح هزینههای گذشته را داشته باشد باید از بانک مرکزی استقراض کند و این اقدام موجب افزایش نقدینگی و بهتبع آن افزایش هرچه بیشتر تورم خواهد شد و شرایط را برای وقوع ابرتورم فراهم میکند. اما اقداماتی نظیر سیاستهای اقتصاد ریاضتی و کاهش هزینههای دولت میتواند مانع وقوع ابرتورم شود.

یکی از پیشنهادهایی که در این شرایط میشود تقویت سرمایه اجتماعی است. مردم باید سیاستگذاریهای درست برای کنترل نرخ ارز را ببینند و نسبت به عملکرد دولت اطمینان پیدا کنند. اما دولت با غیرقانونی اعلام کردن بازار آزاد ارز، ریسک این بازار را بالا برد و موجب افزایش بیشتر این نرخ شد. پس اگر یک بازار شفاف ایجاد شود و مردم احساس کنند میتوانند آزادانه فعالیت اقتصادی داشته باشند سرمایه اجتماعی شکل خواهد گرفت. آنچه هانکه برای اقتصاد فعلی ایران پیشنهاد میدهد، تشکیل هیئت پولی است. با توجه به اینکه کشور به دلیل مسائل سیاسی نمیخواهد این سیستم را با یورو و دلار انجام دهد میتواند این هیئت را بر مبنای طلا تشکیل دهد. در این سیستم ریال باید به یک نرخ ثابت طلا مرتبط شود و ریال بتواند در آن نرخ بهطور آزادانه به طلا تبدیل شود و هیچ ریالی نباید منتشر شود مگر اینکه بهطور کامل پشتوانه طلا داشته باشد. برای اجرای چنین اقدامی باید اجازه داد ریال به مدت 30 روز بهصورت شناور و بدون دخالت دولت در برابر طلا نوسان کند. سپس در پایان ماه، نرخ میان ریال و طلا در نرخی که گروهی از متخصصان (هیئت پولی) اعلام میکنند تثبیت شود. با اجرای چنین سیستمی به اعتقاد هانکه بحران تورم ایران از بین خواهد رفت.